Svimez.info

PRESENTAZIONE DEL

"RAPPORTO SVIMEZ

SULLE ENTRATE TRIBUTARIE DELLA

REGIONE CALABRIA"

Incontro di studio

(12 febbraio 2014)

Roma, settembre 2014

Quaderno SVIMEZ n. 42

Associazione per lo sviluppo dell'industria nel Mezzogiorno

Il 12 febbraio 2014, a Roma, presso la Sala delle Lauree dell'Università degli Studi

Roma Tre, si è tenuta, su iniziativa della SVIMEZ, la presentazione del "Rapporto sulle entrate tributarie della Regione Calabria", Numero Speciale dei "Quaderni SVIMEZ" pubblicato nel febbraio 2014.

I lavori sono stati aperti dalla Prof.ssa Maria Teresa Salvemini, Vice Presidente

della SVIMEZ, che ha presieduto e moderato la Manifestazione

Dopo il saluto del Prof. Giovanni Scarano, Presidente della Scuola di Economia e

Studi Aziendali dell'Università Roma Tre, si sono tenute le Relazioni dell'Avv. Giacomo Mancini, Assessore Regionale al Bilancio e alla Programmazione della Regione Calabria, del Prof. Federico Pica, Consigliere della SVIMEZ, della Dott.ssa Franca Moro, già Dirigente della SVIMEZ.

Hanno fatto seguito gli Interventi: del Prof. Bruno Bises, Professore Ordinario di

Scienza delle Finanze presso il Dipartimento di Giurisprudenza dell'Università degli Studi Roma Tre; del Prof. Enrico Buglione, Associato all'ISSIRFA "Massimo Severo Giannini" del CNR; del Prof. Antonio Di Majo, Direttore del Centro di Ricerca in Economia e Finanza Pubblica - CEFIP dell'Università degli Studi Roma Tre; dell'Avv. Pietro Manna, Dirigente Generale del Dipartimento Bilancio e Patrimonio della Regione Calabria; del Prof. Giuseppe Marini, Professore Ordinario di Diritto Tributario presso il Dipartimento di Studi Aziendali dell'Università degli Studi Roma Tre; del Prof. Sandro Momigliano, Direttore del Servizio Studi di Struttura Economica e Finanziaria e Responsabile della Divisione Finanza Pubblica della Banca d'Italia; del Prof. Enzo Russo, Professore Ordinario di Scienza delle Finanze della Facoltà di Economia presso l'Università "La Sapienza" di Roma; dell'On. Giuseppe Soriero, Consigliere della SVIMEZ; del Prof. Giuseppe Vitaletti, Professore Ordinario di Scienza delle Finanze presso la Facoltà di Economia dell'Università degli Studi della Tuscia a Viterbo.

Ha concluso i lavori il Prof. Adriano Giannola, Presidente della SVIMEZ. In questo numero di "Quaderni SVIMEZ", si riproducono i testi delle Relazioni e

degli Interventi svolti, nella versione rivista dalla SVIMEZ e/o integrata dagli Autori.

In Appendice al testo, sono riprodotti due Appunti, predisposti dal Prof. Pica,

riguardanti il "Quaderno SVIMEZ" sulle entrate tributarie in Calabria, e un saggio del Prof. Salvatore Villani, Ricercatore di Scienza delle Finanze presso la Facoltà di Scienze Politiche dell'Università degli Studi di Napoli "Federico II", dal titolo "Osservazioni e proposte alla luce di alcune esperienze estere di tassazione locale delle attività produttive".

In questo numero di "Quaderni SVIMEZ" si riproducono i testi degli interventi

svolti, nella versione rivista dalla SVIMEZ e/o integrata dagli Autori.

"Quaderno SVIMEZ" n. 42

I "Quaderni SVIMEZ" sono una Collana editoriale che ospita documenti mono-

grafici su argomenti di attualità, resoconti di dibattiti pubblici a seminari, e testi di Audizioni parlamentari. Nella veste di "numeri speciali", i Quaderni sono destinati anche alla pubblicazione di volumi.

ISBN 978-88-98966-00-4

Responsabile: Riccardo Padovani, Direttore della SVIMEZ.

Autorizzazione del Tribunale di Roma n. 100 del 15 marzo 2004

Copyright 2014 by SVIMEZ

00187 Roma, via di Porta Pinciana 6

La proprietà letteraria e i diritti di riproduzione sono riservati

PRESENTAZIONE DEL

"RAPPORTO SVIMEZ

SULLE ENTRATE TRIBUTARIE DELLA

REGIONE CALABRIA"

Incontro di studio

(12 febbraio 2014)

Associazione per lo sviluppo dell'industria nel Mezzogiorno

Parte I. Presentazione del "Rapporto SVIMEZ sulle

entrate tributarie della Regione Calabria"

Intervento di apertura di Maria Teresa Salvemini

Saluto di Giovanni Scarano

Relazione di Giacomo Mancini

Relazione di Federico Pica

Relazione di Franca Moro

Parte II. Interventi

Intervento di Bruno Bises

Intervento di Enrico Buglione

Intervento di Antonio Di Majo

Intervento di Pietro Manna

Intervento di Giuseppe Marini

Intervento di Sandro Momigliano

Intervento di Enzo Russo

Intervento di Giuseppe Soriero

Intervento di Giuseppe Vitaletti: "Le imposte

indirette come base del federalismo fiscale"

Parte III. Conclusioni

Adriano Giannola

1. Appunto sul "Rapporto SVIMEZ sulle entrate tributarie

della Regione Calabria", di Federico Pica

2. Le entrate tributarie della Regione Calabria, di Federico Pica

3. Osservazioni e proposte alla luce di alcune esperienze estere

di tassazione locale delle attività produttive, di Salvatore Villani

Gli Autori

Parte I. Presentazione del "Rapporto SVIMEZ sulle entrate tributarie

della Regione Calabria"

Intervento di apertura

di Maria Teresa Salvemini

Sono davvero molto lieta di essere qui, questa mattina, a presiedere e presentare

questo "Rapporto sulle entrate tributarie delle Regione Calabria".

È importante l'aspetto del prelievo perché è quello che lascia la disponibilità del

reddito disponibile in mano ai cittadini e, quindi, è quello che più diffusamente influen-

za i comportamenti dei consumatori e degli investitori.

Il problema della dinamica del prelievo, della struttura del prelievo, della praticabi-

lità di modelli diversi di prelievo mi sembra talmente importante rispetto ai problemi

dello sviluppo che è in qualche modo sorprendente che studi come questo, che questa

volta presentiamo sulle entrate tributarie della Regione Calabria, non siano stati fatti per

tutte le regioni. Servirebbero molto per vedere, nell'insieme e nei confronti di realtà di

sviluppo diverso, qual è stato il peso della struttura tributaria e, se possibile, per vedere

le diverse politiche tributarie che si possono fare a scala regionale, seppure in maniera

molto limitata perché, come sanno coloro che sanno più di me su questo argomento, non

è che ci sia veramente una grande autonomia di prelievo da parte delle regioni.

La politica dei tributi anch'essa è una politica dello Stato centrale, ma siccome an-

che la politica della spesa è in larga misura una politica , affidata allo Stato centrale, il

tema del prelievo tributario mi sembra di grandissima importanza , ai fini dell'analisi

dei fattori che ostacolano o favoriscono lo sviluppo.

Vorrei anche dire che l'aver realizzato questo Rapporto anche attraverso persone

che in vario modo Fanno riferimento alla SVIMEZ , associazione di cui io mi onoro di essere Vicepresidente, mi sembra essere molto coerente con l'idea che lo sviluppo sia anche un problema di disponibilità di servizi pubblici, e, quindi, non sia tanto, o soltan-

to, un problema di spese straordinarie, ma sia un problema di agire ordinario dello Sta-

to. Per questo la SVIMEZ, che per molto tempo si è occupata soprattutto di spesa stra-

ordinaria, ha allargato i suoi interessi alla spesa e alla manovra fiscale ordinaria ritenen-

do che per prima cosa bisogna guardare a questi aspetti.

Vice Presidente della SVIMEZ.

di Giovanni Scarano

Solo due parole di saluto, Vi porto anche il saluto del Magnifico Rettore

dell'Università degli Studi di Roma Tre, il Prof. Panizza, che ha nella sua politica di

Ateneo la finalità di incoraggiare le interazioni tra Università e strutture che operano sul

territorio. Questa è un'iniziativa che ci piace ospitare proprio per le sue finalità

d'intervento pratico e, quindi, diciamo al di fuori delle logiche puramente ed esclusiva-

mente accademiche.

Io sono il Presidente della Scuola di Economia e Studi Aziendali, una nuova strut-

tura nata con la riforma universitaria, una struttura di raccordo dei due Dipartimenti

d'Economia e di Studi Aziendali, e quindi vi porto anche il saluto della Prof.ssa Terzi e

della Prof.ssa D'Alessio, rispettivamente Direttori del Dipartimento di Economia e del

Dipartimento di Studi Aziendali.

Sono particolarmente lieto di ospitare questa iniziativa. Mi sono formato alla Scuo-

la di Portici e quindi, nel mio DNA c'è un interesse e un'attenzione particolari per i temi

classici del meridionalismo e per i problemi del Mezzogiorno. Ciò vale in particolar

modo per il Dipartimento di Economia, che ospita il polo Rossi Doria. Per quanto

l'Università sia collocata fisicamente sul territorio romano, essa ha tradizionalmente

grandi interessi di studio e di analisi delle questioni meridionali.

Presidente della Scuola di Economia e Studi Aziendali dell'Università degli Studi Roma Tre.

Relazione

di Giacomo Mancini

Per me, per la Regione Calabria è un grande piacere essere qui oggi ospiti della Fa-

coltà, insieme alla SVIMEZ, per presentare questo "Rapporto sulle entrate tributarie

della Regione Calabria", a cura del Prof. Pica.

Non entrerò nel merito, ci sono tecnici vari e quindi lascio a loro il compito, mi pia-

ce nel mio breve intervento, invece, sottolineare l'investimento che la Regione Calabria

ha fatto nei confronti della SVIMEZ.

Con la SVIMEZ stiamo da diversi anni collaborando per la redazione del Dpfr; con

la SVIMEZ stiamo avviando una collaborazione rispetto all'utilizzo delle risorse comu-

nitarie; con la SVIMEZ abbiamo definito questo "Rapporto" che ha a oggetto le entrate

Insomma, la nostra Regione, che è una Regione che ha una certa pubblicistica, evi-

denziata come una delle ultime Regioni d'Italia nell'utilizzo delle risorse, nell'azione di

governo della cosa pubblica non positiva, da più tempo si è attrezzata rispetto a una

collaborazione che sta riscontrando elementi di cui noi siamo soddisfatti. Ci piacerebbe

che anche attraverso questo "Rapporto" si comprendesse - qui parliamo nella sede pre-

stigiosa di una Università - il lavoro che dalla Calabria in questi anni è stato avviato a

iniziare dal riordino delle materie di bilancio.

Pensate che dal 2010, con l'avvio dei lavori della nostra amministrazione per la

prima volta in quarant'anni di regionalismo, la nostra comunità si è dotata di un bilancio

di previsione nei termini previsti dalla legge, cioè prima della scadenza dell'anno prece-

dente a quello di entrata in vigore del bilancio di previsione. Mai in quarant'anni era

avvenuto. Dal 2010, ogni anno, noi rispettiamo questa scadenza. Un dato certamente

simbolico ma che, rispetto anche al nuovo quadro legislativo, rispetto anche al nuovo

approccio sempre più severo e sempre più attento alla forma, la Calabria sa rispondere

ed è presente e risponde anche prima e forse - scusatemi - meglio di altre Regioni che,

magari, storicamente hanno avuto un approccio più positivo, anche rispetto all'utilizzo

delle risorse comunitarie: una certa pubblicistica insiste, nell'evidenziare tutta una serie

di criticità e di elementi rispetto ai quali si può e si deve fare di meglio.

Assessore Regionale al Bilancio e alla Programmazione della Regione Calabria.

Quaderno SVIMEZ n. 42

Noi siamo consapevoli di aver avviato un lavoro positivo, tanto positivo da merita-

re, anche da ultimo, gli apprezzamenti del Ministro competente che ha evidenziato co-

me la Calabria, nel 2013, sia stata una delle tre Regioni d'Italia, la migliore di queste tre

Regioni, ad aver impresso un'accelerazione importante e positiva rispetto alla spesa dei

fondi comunitari.

Siamo consapevoli che possiamo fare ancora di più e ancora meglio, e questa con-

sapevolezza vogliamo anche declinarla nel "Rapporto" con un'istituzione che ha una

storia importante nel panorama nazionale, in particolar modo rispetto alle tematiche che

riguardano il Mezzogiorno d'Italia che è, appunto, la SVIMEZ, e diciamo che questa

nostra voglia di crescere, di rompere con questi stereotipi negativi, di affacciarci con

una nuova credibilità all'interlocuzione dell'opinione pubblica nazionale ci ha spinto ad

attingere alle professionalità che la SVIMEZ certamente ha e delle quali dispone e, nel-

lo specifico, di tessere con il Prof. Pica una collaborazione che offre un angolo di visua-

le, soprattutto un angolo di approfondimento importante rispetto alle entrate tributarie,

sarà poi il Professore, insieme a tutti gli autorevolissimi Relatori - per la Regione Cala-

bria Avv. Manna, Direttore Generale del Dipartimento Bilancio che ha accompagnato il

Prof. Pica nello studio, nella conoscenza e nell'approfondimento di questa complessa

materia - a illustrare quanto si è avviato a fare, a contribuire a svelare una serie di posi-

tività che comunque la Calabria possiede e a tracciare, individuare e fissare le sfide che

abbiamo dinanzi; queste sfide, che per quanto ci riguarda vogliamo affrontare e voglia-

Da questo punto di vista ringrazio naturalmente il Prof. Pica, e più in generale la

SVIMEZ, il suo Presidente Prof. Giannola che poi tra l'altro in Calabria è sempre pre-

sente e offre analisi e ragionamenti utili, come al solito lungimiranti. Un saluto anche,

naturalmente, all'On. Soriero, che è animatore attento e anche incalzante rispetto al

nostro comune lavoro e auguro a tutti voi e a tutti noi un lavoro proficuo, che per quanto

mi riguarda vuole dare alla nostra comunità regionale di una terra aspra, difficile, com-

plessa e complicata una spinta e insieme uno stimolo a conquistare quei ruoli di mag-

giore spendibilità e credibilità che io ritengo, anche grazie al lavoro svolto insieme,

possiamo ambire ad avere e meritare.

Relazione

di Federico Pica

1. Comincio con i ringraziamenti: ringrazio i presenti, ed in particolare i colleghi

che sono qui, che sono quelli più attrezzati per discutere delle specificità dei tributi re-

gionali. Ringrazio la Regione Calabria che mi ha consentito questa occasione di appro-

fondimento. In particolare, ringrazio Rosaria Guzzo: senza il suo apporto, saremmo stati

molto in difficoltà nei pochi mesi che sono stati disponibili per mettere insieme il "Rapporto" che stiamo presentando. Ringrazio la SVIMEZ che ha organizzato questo incontro. Ci misuriamo tra persone particolarmente attrezzate (parlo di Voi). Per parte

mia, mostrerò le mie intemperanze. Ciò lo devo dire da subito. In realtà, su questo tema

ero persuaso fin dall'inizio che vi fossero, nelle norme e nell'attuazione di esse, nume-

rose stravaganze e a valle di questo lavoro ne sono ancora più persuaso.

La prima difficoltà è quella di misurarsi con i dati. Qui vi sono set diversi di dati,

che hanno diversa temporizzazione e un diverso significato. La prima operazione che

bisognerebbe fare in futuro, è una sorta di tavola di conciliazione tra le diverse informa-

Debbo dire che le informazioni più pertinenti sono quelle che vengono fuori dai

rendiconti regionali. Ciò per la ragione che, nel caso delle Regioni e sul lato delle entra-

te - potranno esservi "scheletri" da qualche altra parte, ed in particolare sul lato delle

spese, che non sono oggetto di questo "Rapporto" - il dato di competenza è quello più

plausibile.

Sto svolgendo lavori che hanno ad oggetto la finanza dei Comuni: nella finanza di

questi Enti la questione dei residui attivi è assolutamente travolgente. Nel caso dei Co-

muni, noi non abbiamo la possibilità di lavorare utilmente sul dato di competenza per-

ché il dato di competenza vale poco. Tutto è gestito in termini di cassa, finanziando

contabilmente la spesa con avanzi di amministrazione, e cioè con residui attivi talvolta

del tutto improbabili.

Nel caso della Regione Calabria, invece, abbiamo la fortuna (o, forse, la sfortuna)

di poter dire che la competenza spiega tutto. Dico la sfortuna perché sul lato delle "en-

Consigliere della SVIMEZ.

Quaderno SVIMEZ n. 42

trate" la vera questione è che la competenza spiega tutto, perché non c'è alcuna auto-

nomia tributaria.

Noi parliamo di "entrate tributarie" ma, direttamente o indirettamente, si tratta di

grandezze che lo Stato controlla e trasferisce. Quindi lo Stato ti dice esattamente "quanti

denari sono" e poi li trasmette.

Se prendiamo la prima delle tabelle1, voi vi rendete conto subito del fatto che c'è

una corrispondenza perfetta tra i dati dell'accertamento e della riscossione. Ciò avviene

perché si tratta in realtà di entrate trasferite. E' chiaro che a questo punto il discorso sul

rapporto tra fabbisogno e risorse è un discorso che coinvolge non la Regione, la quale

concretamente sul lato delle entrate gestisce poco, in quanto è costretta ad applicare

maggiori aliquote - Franca Moro dirà molto meglio di me su questo punto -, ma riguar-

da il rapporto tra Stato e Regione.

2. L'andamento delle entrate tributarie della Regione Calabria è un punto di parten-

za per discutere di due temi. Io ho qui negli appunti la storia di questa vicenda, che parte

dalla legge n. 142/1990. Nella legge n. 142 già il tema della funzione delle "entrate tri-

butarie" era posto esattamente negli stessi termini in cui è posto nell'art. 119, c. 4, della

Costituzione. La funzione dei tributi degli Enti territoriali è quella di concorrere alla

copertura del "fabbisogno ammesso", e cioè di quelle esigenze di spesa cui lo Stato

ritiene che l'Ente debba far fronte.

Il "fabbisogno ammesso" va stabilito, nella legislazione degli anni intorno al 1990,

sulla base di "parametri obbiettivi" (e cioè sottratti alle manipolazioni degli stessi Enti

locali). Oggi si ritiene che esso debba essere determinato sulla base dei "costi stan-

In secondo luogo, la funzione dell'imposta è quella di consentire agli Enti autono-

mia di entrata (e cioè di bilancio) e cioè di finanziare i servizi dagli Enti medesimi "ri-

tenuti necessari" (parametro "non obbiettivo", cioè risultante da valutazioni, o compor-

tamenti, dell'Ente beneficiario e, perciò, non del tutto affidabile).

Questo impianto è quello medesimo della legge delega n. 42/2009, ove è fondamen-

tale la questione della "flessibilità fiscale", cioè della capacità dei tributi attribuiti agli

Enti territoriali "di consentire a tutte le Regioni ed Enti locali, compresi quelli a più

basso potenziale fiscale, di finanziare, attivando le proprie potenzialità, il livello di spe-

1 Cfr. spec. le pp. 97 e 98, che seguono. 16

Federico Pica

sa non riconducibile ai livelli essenziali delle prestazioni e alle funzioni fondamentali

degli Enti locali" (art. 2, c. 2, lett. cc), della legge-delega).

3. È in ogni caso fondamentale, ed in ispecie nell'attuale contesto, la questione del-

la sostenibilità finanziaria. Sostenibilità significa che deve esservi una ben precisa rela-

zione tra entrate e fabbisogno. Occorre, pertanto, che il fabbisogno sia definito. Ma a

distanza di quasi quindici anni dalla riforma del Titolo V non abbiamo, anche sul piano

concettuale, un criterio accettabile per la definizione del fabbisogno.

Vengo ora alla mia prima intemperanza. Ho letto qualche mese fa il libro di Anto-

nini, Federalismo all'italiana, che tra l'altro contiene un nutrito numero di ingiurie, del

tutto ingenerose, rivolte alla Regione Calabria. Il libro ha alla base l'affermazione che la

COPAFF, e cioè lo stesso Antonini che presiede questo organo, avrebbe concorso a

costruire, in Italia, un sistema basato sui "costi standard". In realtà, nel segmento della

finanza degli Enti territoriali sul piano concettuale più avanzato, e cioè per quanto con-

cerne il finanziamento della sanità, vale qualcosa che è pretenziosamente denominato

criterio del "top-down": lo Stato stabilisce, a monte, le risorse che ha disponibili e poi le

divide tra le Regioni, in proporzione al "fabbisogno".

La percentuale di riparto è calcolata per proporzione, cioè, si deve supporre, divi-

dendo il fabbisogno di ciascuna Regione per la somma dei fabbisogni di tutte le altre. Il

fabbisogno è calcolato moltiplicando il "costo standard" per la popolazione "pesata".

Vi è, tuttavia, una difficoltà: il costo standard non è misurato in riferimento a dati

che variano Regione per Regione, ma è stabilito sulla base della media dei costi delle

Regioni "più virtuose". Il problema è che, quando prendi questo parametro e lo poni al

numeratore per determinare il fabbisogno della Regione i-esima, e poi poni lo stesso

parametro al denominatore per stimare il fabbisogno di tutte le altre Regioni, algebrica-

mente il costo standard scompare, e, quindi, possiamo definirlo in qualsivoglia modo,

senza che ciò faccia differenza.

L'idea che si stia applicando un sistema che si basa sui costi standard è sbagliata

perché la cosa non funziona così. In realtà, lo Stato ripartisce, salvo aggiustamenti, sulla

base delle risorse che ha, con un pro capite che è riferito alla popolazione pesata. Vi

sono poi tutti i problemi della valutazione dei "pesi".

4. Vengo ora alla seconda intemperanza, che è questa: le Regioni del Mezzogiorno

- penso Calabria compresa - hanno portato l'argomento che non c'è soltanto l'età media

della popolazione come parametro utile a misurare il fabbisogno di sanità, ma vi sono

Quaderno SVIMEZ n. 42

anche altri indicatori. Per esempio, l'indice di deprivazione: vi era, cioè, l'opinione che

nei territori in cui c'è minore agiatezza vi sia un maggiore bisogno di cure sanitarie.

Questa era l'idea. Nel libro di Antonini che ho citato - è divertente questo passo anche

per il compiacimento per l'andamento della vicenda che l'Autore mostra - si dice che

questa proposta è stata sconfitta perché essa era motivata supponendo che l'agiatezza

potesse essere misurata dal livello d'istruzione. I Governatori avevano osservato che

non è affatto vero che i ragionieri si ammalano di più dei dottori commercialisti. Ora

questi signori, che sono quelli che ci governano e che diventeranno nel prossimo futuro

il Senato della Repubblica, non conoscono una semplice cosa. Esiste la nozione di fun-

zione di funzione: il livello d'istruzione determina in qualche misura il reddito e il pa-

trimonio, e determina anche certamente l'agiatezza, e l'agiatezza ha a che fare con la

salute e, quindi, con la spesa sanitaria. Questa cosa può essere sul piano dei fatti sba-

gliata, ma non è insensata, ha un senso. Ha un senso se uno fa tutto il percorso logico.

L'idea che con lo scherno si risolvano i problemi abusando delle difficoltà dei contrad-

dittori è un'idea - secondo me - molto sbagliata e che non ci porterà lontano.

5. Le entrate delle Regioni vanno valutate non soltanto rispetto alle questioni della

sostenibilità del fabbisogno. Esse misurano l'elasticità del bilancio, la capacità dell'Ente

di fare fronte ai suoi bisogni, dopo averli esso stesso definiti. Autonomia significa ela-

sticità. In realtà, nel "Rapporto" è mostrato che i tributi della Regione Calabria di qual-

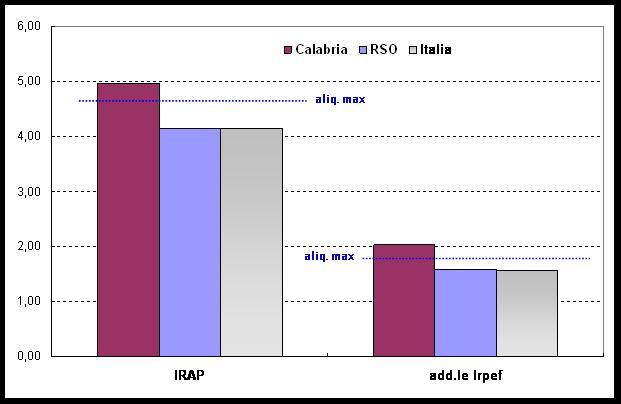

che consistenza si riducono a tre: si riducono all'addizionale IRPEF, per la quale la Re-

gione è al livello massimo delle aliquote, il che è prodotto dalla necessità di rientrare dal

disavanzo sanitario; l'IRAP, con tutte le difficoltà che poi mostreremo; la comparteci-

pazione IVA, che certamente non è un tributo proprio della Regione Calabria e che è,

invece, una compartecipazione.

Allora, le indicazioni in realtà radicali contenute nella legge-delega n. 42 del 2009

di attuazione del federalismo fiscale in Italia promettono tributi con base imponibile

stabile e distribuita in modo uniforme sul territorio nazionale: tributi che consentano

adeguata manovrabilità dalle aliquote da parte dell'Ente Regione. Queste indicazioni

sono travolte. Abbiamo fatto finta a fare una riforma. Dal 2001 ad oggi sono passati

tredici anni; dal 2009 ad oggi sono passati cinque anni. Abbiamo fatto finta di avere

introdotto nel nostro Paese un nuovo regime finanziario, ma ciò non è vero.

Federico Pica

6. L'alibi è riferito, anche, alle questioni dell'evasione. Non vi è capacità fiscale

perché le Regioni del Mezzogiorno non sono capaci di gestire i tributi. La materia im-

ponibile su cui i tributi si applicano è largamente evasa.

Nel libro di Antonini che ho già menzionato si dice che "l'intensità della evasione

fiscale, in Calabria, è all'85%". Mi chiedo se ci si renda conto di quello che si sta di-

cendo! L'85% l'indice di evasione. Qual'è il ragionamento? Non si parla di evasione, si

parla di "intensità di evasione". Tutto ciò risale a Ricolfi, che è il principale artefice di

una serie di impicci di stravolgimento del reale che ci stiamo portando dietro. La dottri-

na prevalente è "ricolfiana", compreso Antonini.

Qual è il primo impiccio? Il primo impiccio è dire l'85%. Che cosa vuol dire 85%?

Vuol dire che noi valutiamo l'evasione e la rapportiamo non all'effettiva materia impo-

nibile totale ma la rapportiamo soltanto alla materia imponibile dichiarata. Cioè, io ho,

per esempio, un 50% della materia imponibile che evade. Allora, il 50% evade, il 50%

paga. Io calcolo l'indice di evasione rapportando il 50% che evade al 50% che paga e

dico che l'evasione in Calabria è 100%. Questo è un modo per indurre la gente a non

Il secondo punto è una dimostrazione ad absurdum, che è condotta nel "Rapporto".

Se vi fosse davvero un'evasione del 50%, ciò vorrebbe dire che allorché fosse applicato

davvero a tutta la materia imponibile l'aliquota prevista, il gettito dovrebbe raddoppiar-

si: il 50% paga, il 50% non paga, facciamo pagare anche a quelli che non pagano, an-

diamo al 100% e quindi si raddoppia il gettito. Ma già adesso l'incidenza dei tributi

menzionati rispetto al PIL è praticamente allineata su tutto il territorio nazionale, è più o

meno la stessa incidenza, che volete che la Calabria paghi il doppio delle attuali impo-

Sulla base di questi e di analoghi ragionamenti, Antonini giunge a denominare la

Calabria come "Regione canaglia". La Calabria si trova in buona compagnia, perché

insieme alla Calabria c'è il Lazio, la Campania, il Molise, la Puglia e la Sicilia. Curio-

samente, dal Lazio in giù. Tutto ciò ha prodotto una polemica continua dalla quale non

ci siamo, in effetti, adeguatamente difesi. L'opportunità di questo "Rapporto" è anche

quella di difenderci da queste cose.

7. Vorrei ora dire una cosa che mi sembra importante: siete sicuri che l'onere che

sopporta la Calabria per effetto del sistema tributario consista soltanto nei tributi riscos-

Quaderno SVIMEZ n. 42

I due principali tributi che finanziano le Regioni sono I'IVA e l'IRAP; sia l'IVA,

sia l'IRAP sono tributi che colpiscono, in ogni segmento delle filiere di produzione e

distribuzione, il valore aggiunto. Succede che la somma dei valori aggiunti sia uguale al

valore totale della merce; se tu colpisci tutti i valori aggiunti di tutta la filiera, quando

vai a fare la somma dei tributi riscossi hai colpito il valore pieno. Questo vale perché

noi assumiamo che ci sia traslazione in avanti; questo vale per l'IVA e con ogni proba-

bilità vale anche per l'IRAP. Noi diciamo che l'IVA è un'imposta sui consumi non per-

ché l'IVA si applichi sui consumi. La base imponibile dell'IVA consiste nel valore delle

entrate lorde delle imposte, nel valore di vendita dei beni e servizi. Con il meccanismo

della detrazione d'imposta da imposta questa cosa diventa valore aggiunto; sommando i

valori aggiunti, valore pieno.

Perché diciamo che è imposta sui consumi?

Diciamo che è imposta sui consumi perché in questo meccanismo della detrazione

d'imposta da imposta noi abbiamo espunto gli investimenti e le esportazioni e quindi

quando noi sottraiamo dal valore pieno del PIL le esportazioni e gli investimenti otte-

niamo i consumi. In realtà, non è scritto da nessuna parte che l'IVA sia un'imposta sui

Lo stesso ragionamento, nella stessa ipotesi di traslazione in avanti, conduce alla

conclusione che l'IRAP è un'imposta sul prodotto, sul PIN, perché colpisce anche le

esportazioni e colpisce anche gli investimenti (al netto degli ammortamenti). Rispetto

all'IVA, l'IRAP colpisce, per equivalenza macroeconomica, non soltanto i consumi ma

anche investimenti ed esportazioni.

8. A questo punto possiamo anche chiederci subito una cosa, perché dobbiamo ave-

re in Italia due imposte sul valore aggiunto invece di una?

Le ragioni storiche sono ben chiare. Ho vissuto anch'io in modo tormentato questa

vicenda, con rapporti con persone. Questa cosa a certi livelli si vive anche con rapporti

con le persone, anche con dispiacenze nei rapporti con le persone. So bene perché è nata

l'IRAP e perché è stata condotta in quel modo la faccenda dell'IRAP. Resta il punto che

si tratta di una seconda imposta sul valore aggiunto.

Il secondo punto è che l'IRAP è un'imposta di valore aggiunto peggiore dell'altra,

perché mentre l'IVA colpisce soltanto i consumi, l'IRAP colpisce i consumi, le esporta-

zioni e colpisce gli investimenti. Ma il vero problema è quello che questo strumento

viene usato per finanziare la sanità: è uno strumento per finanziare, sulle Regioni, la

Federico Pica

Ora che cosa paga di IRAP il cittadino della Calabria?

Prendiamo il valore aggiunto realizzato in Calabria e moltiplichiamo per l'aliquota.

Manco per idea, perché il cittadino calabrese paga di IRAP la sommatoria delle imposte

che si sono caricate su tutta la filiera. Si tratta di un meccanismo del tutto analogo a

quello per cui diciamo che l'IVA è l'imposta sui consumi. Noi abbiamo creato un mec-

canismo per cui se il Piemonte aumenta il carico tributario, la Regione Calabria paga.

Viene esportata l'imposta, come le merci. La Calabria è importatrice netta e, quindi, è

un'importatrice netta di tributi.

9. Vi sono a mio avviso tre fondamentali ragioni per passare a una soluzione diver-

sa, sulla quale dovremo tutti esercitarci. L'IRAP è ingiusta perché non ha senso che uno

paghi il tributo di un altro; è inefficiente nel senso che il costo di gestione risulta quello

prodotto da due imposte (due imposte con funzioni analoghe) e questo ha degli aspetti

positivi, in termini di minore evasione, ma anche degli aspetti negativi. Per di più questa

imposta ostacola ogni vero progetto di sviluppo, perché se colpisce esportazioni ed in-

vestimenti, è chiaro che l'effetto di questa imposizione è un effetto negativo.

Ora questo "Rapporto" pone dei problemi, non ha la pretesa di dire l'ultima parola.

È una cosa che abbiamo messo insieme con Franca Moro e gli altri collaboratori in tem-

pi molto rapidi facendo uno screening rapido dei materiali disponibili. La speranza è

che ci sia una discussione, interessa la discussione, ma già la presenza di colleghi vera-

mente autorevoli mi lascia pensare che un risultato l'abbiamo ottenuto, cioè di ottenere

una discussione sul tema. La speranza, poi, è che questa cosa sia gestita dalla Regione

Calabria perché è chiaro che la SVIMEZ ha una grandissima presenza, la SVIMEZ può

far tanto per porre le questioni, ma il tema è, o dovrebbe essere, un tema d'interesse

La Regione Calabria è interessata a come va a finire la vicenda del sistema tributa-

rio o vuole ancora continuare a discutere del rapporto tra riscossioni in Calabria e PIL?

Di questo stiamo parlando. Vogliamo ragionare su quello che si deve fare.

Qui vorrei fare un ultimo richiamo, che è rivolto al Presidente Giannola. Noi ci

siamo posti questo problema come SVIMEZ e come SVIMEZ abbiamo portato avanti

una proposta che è contenuta nel Documento del febbraio 2013 degli istituti meridiona-

listici. Il Documento dovrebbe essere ancora un punto di partenza. Naturalmente le cose

sono cambiate; esse sono cambiate, ma in realtà ci si potrebbe anche chiedere perché e

Quaderno SVIMEZ n. 42

Maria Teresa Salvemini

Siamo tutti colpiti dalla quantità di temi che ci sono in questa Relazione che riguar-

dano non soltanto tecnicalità relative proprio alle entrate, ma riguardano in qualche mo-

do l'equità del sistema fiscale nei confronti tra Regioni, tema che è certamente sempre

di grandissima importanza.

Parlando di equità mi chiederei se non si potrebbe affiancare al valore del PIL pro

capite una qualche riflessione sulla distribuzione del PIL, perché anche questo è un dato

che ormai deve essere usato dato che la polarizzazione del PIL in certe realtà regionali

potrebbe essere diversa dalla polarizzazione del PIL in altre realtà regionali, e questo

potrebbe indurre a una scelta di un assetto tributario piuttosto che di un altro.

Questo mio era soltanto un commento a questa Relazione molto interessante, e pas-

so la parola al prossimo Relatore.

Relazione

di Franca Moro

1. Vorrei richiamare solo alcuni punti, quelli a mio avviso più significativi,

dell'analisi contenuta nella seconda parte del "Rapporto", cioè quella riguardante i

singoli tributi regionali, per poi passare a considerazioni di ordine più generale.

Il lavoro svolto ha teso a mettere in evidenza i fattori che condizionano i livelli del-

le entrate tributarie della Regione. A tale scopo sono stati utilizzati dati desunti dalle

dichiarazioni dei redditi che forniscono una quantificazione dell'imponibile e

dell'imposta netta ad esso corrispondente, a prescindere dai tempi della sua riscossione,

e consentono di valutare quanto le differenze di gettito rispetto alle altre Regioni siano

dovute a differenze nella base imponibile e quanto all'applicazione di aliquote fiscali

diverse. Inoltre, il confronto tra imponibile e altri indicatori statistici rende possibile

avanzare ipotesi in ordine all'entità relativa dell'evasione fiscale.

Proprio i dati delle dichiarazioni dei redditi hanno consentito di introdurre, come

preliminare all'analisi sull'IRAP, la distinzione tra IRAP privata, applicata alle attività

private, e IRAP pubblica, applicata alle Amministrazioni Pubbliche nello svolgimento

delle loro attività istituzionali. E' solo sulla prima componente che si esercita

l'autonomia tributaria dell'ente Regione, con aumenti o riduzioni rispetto all'aliquota

base uguale in tutto il territorio nazionale. L'aliquota dell'IRAP pubblica, infatti, fissata

dallo Stato, non può essere modificata dalle Regioni; essa, a partire dall'anno 2000, è

pari all'8,5%, misura superiore a quella applicata alle attività private.

Data la scarsa presenza di attività private in Calabria, il peso dell'IRAP pubblica è

notevolmente maggiore che nel resto del Paese, con un'incidenza sull'IRAP totale pari,

per gli anni d'imposta 2008 e 2009, ad oltre il 40% in termini di imponibile e ad una

percentuale vicina al 60% in termini di imposta netta: le percentuali relative al Centro-

Nord sono nettamente inferiori e pari al 13-14% in termini di imponibile e al 23-25% in

termini di imposta netta. Di fatto, nel 2009 in Calabria su 622 milioni di euro di IRAP

risultante dalle dichiarazioni, solo 271 milioni provengono dalla tassazione di attività

Già Dirigente della SVIMEZ.

Quaderno SVIMEZ n. 42

private, nonostante che queste siano soggette ad aliquote più elevate che in molte altre

Regioni italiane.

Focalizzando l'analisi sull'IRAP privata, si osserva che in Calabria la base imponi-

bile dell'imposta in valore pro capite è pari a poco meno di un terzo di quella media

nazionale e ad appena un quarto di quella del Centro-Nord. Queste differenze sono il

risultato di livelli bassi sia dell'imponibile medio per contribuente che del numero di

contribuenti in rapporto alla popolazione, come conseguenza della modesta dimensione

delle attività produttive svolte nella Regione e della loro scarsa presenza. Tali differenze

si attenuano ma rimangono elevate anche se si tiene conto dell'ampiezza del sistema

economico di riferimento, confrontando cioè l'ammontare assoluto dell'imponibile

IRAP delle attività private con il PIL relativo. L'incidenza dell'imponibile sul PIL è

infatti in Calabria più bassa che nel resto del Paese e pari al 24,9% nel 2009, rispetto al

31,5% nel Mezzogiorno e al 46,1% nel Centro-Nord.

Nel valutare questi dati occorre tener presente che il livello dell'imponibile IRAP è

influenzato dall'operare di deduzioni a favore di attività di minore dimensione e di de-

duzioni per costo del lavoro, maggiorate per gli occupati nel Mezzogiorno: i dati al ri-

guardo pubblicati dal Dipartimento delle Finanze non hanno consentito di porre in evi-

denza il peso di queste agevolazioni sull'imponibile IRAP della Calabria. Tuttavia,

l'incidenza sul PIL della base imponibile IRAP presenta, come si è detto, una differenza

importante che non sembra giustificabile, se non in parte, con l'esistenza delle deduzio-

ni anzidette. Sembra quindi che vi sia nella Regione per questo tributo un'ampia area di

evasione fiscale.

Da uno studio dell'Agenzia delle Entrate, pubblicato nel 2006 e riferito al periodo

1998-20022, risulta che l'intensità dell'evasione, calcolata come incidenza della base

imponibile evasa sulla base imponibile dichiarata, avrebbe raggiunto il livello massimo

proprio in Calabria, con una percentuale del 93,9%, che corrisponde ad una base impo-

nibile evasa di poco inferiore a quella dichiarata.

Un altro aspetto importante dell'IRAP privata in Calabria riguarda le aliquote ap-

plicate, più alte di quelle applicate nelle Regioni del Centro-Nord per la necessità di

provvedere alla copertura del deficit sanitario. La differenza è pari a 1,07 punti percen-

tuali e diventa particolarmente penalizzante per le attività manifatturiere che scontano

2 S. Pisani e C. Polito, Analisi dell'evasione fondata sui dati IRAP - Anni 1998-2002, Agenzia delle entra-te, 31 marzo 2006. 24

Franca Moro

un'aliquota del 4,97% rispetto all'aliquota base del 3,9%: ciò equivale ad un maggior

esborso pari al 27,4% che va ad aggravare la già difficile situazione delle attività pro-

duttive nella Regione.

Anche l'addizionale regionale all'IRPEF, e non potrebbe essere diversamente, mo-

stra in Calabria livelli di imponibile per abitante più bassi rispetto alle Regioni del Cen-

tro-Nord ma l'incremento registrato tra il 2005 e il 2010 ha portato ad una significativa

riduzione delle differenze: da un livello al 2005 pari al 46,7% di quello del Centro-Nord

si è passati infatti ad un livello pro capite al 2010 corrispondente al 52,3% di quello

dell'area di riferimento. La crescita è stata anche maggiore in termini di imposta netta a

seguito dell'aumento dell'aliquota applicata, dovuto anch'esso alla necessità di provve-

dere alla copertura del deficit sanitario.

Grazie all'aumento della base imponibile registrato tra il 2005 e il 2010 l'incidenza

dell'addizionale IRPEF sul PIL regionale in Calabria, che era pari al 36% nel 2005, ha

raggiunto al 2010 il 43,7%, riducendo il divario con il Centro-Nord, prima pari a 7 punti

percentuali, a soli 2,5 punti: sembra quindi che l'evasione dell'addizionale IRPEF nella

Regione non presenti differenze significative con il resto del Paese.

L'incidenza dell'imponibile sul PIL non può in realtà essere assunto, di per sé senza

ulteriori elaborazioni, come indicatore del livello di evasione fiscale; la sua funzione è

piuttosto quella di far emergere, in una certa misura, le differenze esistenti tra le varie

Regioni, in mancanza di valutazioni ufficiali: lo studio sull'evasione dell'IRPEF della

Banca d'Italia3, che rende confrontabili i diversi aggregati riferiti all'anno di imposta

2004, contiene stime articolate per aree territoriali ma non per Regioni.

L'insufficienza degli studi condotti sull'evasione fiscale è stata sottolineata dalla

Corte dei conti4 che ne ha rilevato il carattere episodico e la carenza sotto il profilo terri-

toriale. Ciò che si riscontra, più in generale, è la mancanza di attenzione sugli aspetti

territoriali delle normative fiscali e sugli effetti che esse possono produrre in un Paese

che sperimenta forti squilibri al suo interno; ciò è ancor più grave alla luce della realiz-

zazione di un sistema di federalismo fiscale nel quale si riconoscono spazi di autonomia

tributaria agli Enti territoriali. 3 M. R. Marino, R. Zizza, L'evasione dell'IRPEF: una stima per tipologia di contribuente, Banca d'Italia, 2010. 4 Corte dei conti, Elementi conoscitivi in merito ai criteri e alle modalità attraverso cui è stata operata la stima dei costi che l'evasione fiscale comporta a carico dell'intera economia nazionale, Roma, Palazzo Carpegna, 3 ottobre 2012.

Quaderno SVIMEZ n. 42

2. I risultati dell'analisi svolta suggeriscono alcune considerazioni riguardo

all'autonomia tributaria delle Regioni e alle modalità di finanziamento della loro attivi-

tà, precipuamente nel campo della sanità. Piuttosto che disegnare un diverso sistema

fiscale per il nostro Paese, compito che spetta ad altri, dotati degli strumenti per dare ad

esso compiuta coerenza, le considerazioni che seguono intendono segnalare gli aspetti

dell'imposizione fiscale a nostro avviso penalizzanti per il Mezzogiorno e suggerire

direzioni di modifica in un'ottica che per la SVIMEZ rimane quella della riduzione del

divario tra il Nord e il Sud del Paese.

In materia di tributi regionali l'attenzione si focalizza sull'IRAP. Essa è costituita

da due componenti, quella applicata ad aliquota base, uguale in tutte le Regioni, e quella

discrezionale, fissata dalle Regioni per le attività private, che si esprime in una maggio-

razione o in una riduzione dell'aliquota base.

Per la prima parte, componente ad aliquota nazionale, non si può parlare di imposta

regionale in quanto le Regioni non hanno potere in merito al suo utilizzo. Si tratta di

somme destinate al finanziamento della sanità che solo formalmente sono attribuite alle

Regioni; esse in realtà servono solo a calibrare l'intervento perequativo dello Stato cen-

trale rispetto a un fabbisogno sanitario fissato dallo Stato, che lo Stato ha impegno a

coprire interamente. Si è creato un meccanismo complesso, sostanzialmente inutile, solo

per dare visibilità, come richiesto dalle Regioni del Nord e da alcune forze politiche, a

chi dà e a chi riceve. E' una componente che potrebbe benissimo essere eliminata, senza

pregiudicare per questo l'autonomia finanziaria delle Regioni, per essere sostituita da

un'imposta erariale. Va al riguardo ricordato che la funzione attribuita all'IRAP, di fi-

nanziamento della spesa sanitaria, deriva dal suo "peccato di origine", dal compito attri-

buitole di sostituire i precedenti contributi sanitari pagati sulle retribuzioni. Questo

spiega il fatto che paghino l'IRAP non solo le imprese private ma anche le amministra-

zioni pubbliche nello svolgimento delle loro attività istituzionali: per esse l'aliquota

(unica e non modificabile dalle Regioni) viene applicata, appunto, sulle retribuzioni dei

lavoratori. Non tutte le Amministrazioni Pubbliche pagano l'IRAP: sono escluse evi-

dentemente le Regioni in quanto destinatarie del gettito dell'imposta che viene versata

dallo Stato e dagli altri Enti territoriali. Si tratta in sostanza di una partita di giro che

vale 9,5 miliardi di euro di gettito IRAP nell'anno di imposta 2009, a fronte di 22 mi-

liardi riguardanti le attività private, e che potrebbe essere eliminata senza danno per

alcuno ricalibrando i trasferimenti dallo Stato agli Enti territoriali. Quanto alle attività

Franca Moro

produttive private soggette all'IRAP la decisione di scaricare su di esse la soppressione

dei contributi sanitari determina la situazione del tutto assurda dell'obbligo degli im-

prenditori di pagare l'IRAP anche quando la loro attività è in perdita.

La decisione di finanziare, per una parte, la sanità attraverso l'IRAP lascia perplessi

perché la salute è questione che riguarda tutti i cittadini e non è giusto che sia a carico

delle imprese, anche se poi viene traslata su di essi. Riguardo alla sua sostituzione, è

mia opinione personale che per il Mezzogiorno sarebbe preferibile fare ricorso a mag-

giorazioni dell'IRPEF piuttosto che dell'IVA, in quanto questa imposta, che colpisce i

consumi, è regressiva e come tale penalizzerebbe le realtà economiche meno sviluppate

dove elevata è l'incidenza dei consumi sul reddito. In sostanza è tutta l'impalcatura del

famigerato decreto legislativo n. 56/2000 che andrebbe smantellata, facendo carico allo

Stato dell'intero finanziamento della sanità, riferita ai Livelli Essenziali di Assistenza:

anche un fautore del regionalismo come Massimo Bordignon ha osservato che

l'intervento delle Regioni, come si è detto solo nominale, nel finanziamento della sanità

non aveva molto senso dato il vincolo di fornire livelli di assistenza uguali in tutte le

Regioni, cui corrisponde l'obbligo da parte dello Stato di copertura del fabbisogno sti-

mato per ciascuna Regione.

Vi è poi la questione della componente dell'IRAP legata all'autonomia finanziaria

delle Regioni. Si tratta di un'imposta proporzionale che si applica su una materia impo-

nibile fortemente squilibrata nel territorio, determinando entrate aggiuntive notevolmen-

te più basse nelle Regioni più povere. L'aspetto tuttavia che la rende l'imposta meno

appropriata come strumento di autonomia finanziaria delle Regioni riguarda il fatto che

essa colpisce le attività produttive e innesca, così, una competizione tra Regioni destina-

ta ad accentuare i forti squilibri già esistenti. Infatti, sono le Regioni più ricche quelle

che possono permettersi di ridurre le aliquote dell'IRAP rispetto all'aliquota base, come

hanno fatto le Province autonome di Trento e Bolzano, o/e di accordare particolari age-

volazioni alle imprese della loro Regione. La scelta di un'imposta sulle attività produtti-

ve per l'esercizio dell'autonomia finanziaria delle Regioni vanifica inoltre i tentativi di

introdurre misure di fiscalità di vantaggio a favore delle imprese meridionali.

La penalizzazione per le imprese meridionali è più elevata nelle Regioni soggette a

piano di rientro dal deficit sanitario: oltre alla Calabria, l'Abruzzo, il Molise, la Campa-

nia, la Puglia e la Sicilia, in pratica tutte le Regioni del Mezzogiorno, eccetto Basilicata

e Sardegna. La decisione di far ricadere in misura maggiore sui settori produttivi il peso

Quaderno SVIMEZ n. 42

del risanamento finanziario del settore sanitario appare non solo controproducente ai

fini della ripresa dell'economia di queste Regioni, riducendone la competitività, ma non

sembra neppure operazione equa, dal momento che la formazione del deficit rinvia alla

responsabilità degli amministratori e quindi dei cittadini, che tutti dovrebbero contribui-

re a sanare. Sarebbe preferibile piuttosto che il finanziamento del deficit sanitario fosse

scaricato interamente sull'imposta personale sui redditi, attraverso ulteriori maggiora-

zioni dell'addizionale IRPEF ottenute con l'applicazione di aliquote differenziate im-

prontate a criteri di progressività, come già avviene in alcune Regioni.

Parte II. Interventi

Intervento

di Bruno Bises

Innanzitutto ringrazio molto gli organizzatori di questa giornata per l'invito a discu-

tere il "Rapporto" che viene qui presentato.

Ho trovato il "Rapporto" complessivamente molto interessante e molto utile per i

dati e per le elaborazioni che fornisce nonché per i numerosi elementi che offre alla

nostra attenzione.

Devo dire che particolarmente stimolante per me è stata la seconda parte del "Rap-

porto", e specificamente l'ultimo capitolo, che contiene un'analisi dell'IRAP ed una interessante proposta.

Su queste, quindi, vorrei soffermarmi.

Innanzitutto è stato correttamente scritto nel "Rapporto" - ed è stato detto anche

qui - che l'IRAP è un'imposta sul valore aggiunto, e quindi che nel nostro Paese, essen-doci anche l'IVA, ci sono due imposte commisurate al valore aggiunto.

Collegandomi a quanto detto dal Prof. Pica, ed anche dalla dott.ssa Moro che mi ha

preceduto, vorrei però ricordare alcune non secondarie differenze tra IRAP e IVA. Que-

ste differenze non sono date solamente dal diverso metodo di calcolo delle due imposte

- l'una (l'IRAP) per sottrazione base da base, e l'altra (l'IVA) per sottrazione imposta

da imposta, come già si dice nel "Rapporto" - (il che, per altro, non sarebbe indifferente

se, lungo il processo produttivo, nei diversi stadi venissero applicate aliquote diverse),

ma anche dal fatto che i presupposti oggettivi e soggettivi delle due imposte sono diver-

si, e soprattutto che la base imponibile dell'IRAP non è la medesima dell'IVA.

Una prima differenza è data dal fatto che la base imponibile dell'IRAP è calcolata

su base effettiva (e corrisponde perciò al valore della produzione) mentre quella dell'IVA è su base finanziaria (ed è quindi pari al valore delle cessioni dei beni).

Una seconda sostanziale differenza tra le due basi imponibili sta nel diverso tratta-

mento degli investimenti, che - come sappiamo - sono integralmente deducibili nell'anno di acquisto dei beni strumentali ai fini dell'IVA e deducibili nei limiti degli

Professore Ordinario di Scienza delle Finanze presso il Dipartimento di Giurisprudenza dell'Università degli Studi Roma Tre.

Quaderno SVIMEZ n. 42

ammortamenti ai fini dell'IRAP, il che qualifica le due basi imponibili come valore aggiunto tipo consumo nel caso dell'IVA - come ricordato dal Prof. Pica - e valore ag-

giunto tipo reddito (o prodotto netto) nel caso dell'IRAP. Da quest'ultima definizione

deriva che la base imponibile dell'IRAP in capo alle imprese è costituita dalla somma di

costo del lavoro, reddito d'impresa - che comprende il costo del capitale proprio e la

remunerazione della capacità imprenditoriale se non già inclusa nel costo del lavoro - e

gli interessi passivi - cioè il costo del capitale di debito.

Queste caratteristiche della base imponibile, a mio giudizio, qualificano l'IRAP - al

di là del nome (e sono ancora d'accordo con il Prof. Pica che i nomi dati alle imposte

non necessariamente corrispondono alla realtà economica sottostante) - come

un'imposta generale sull'impiego dei fattori produttivi - lavoro, capitale proprio, capita-

le di terzi - commisurata al valore del contributo alla produzione di questi fattori presso

ciascuna impresa, e cioè al valore aggiunto.

Ho voluto ricordare queste cose - ovviamente ben note - perché esse ci fanno pensa-

re che le imprese possano considerare l'IRAP come un elemento del costo di produzio-

ne, aggiuntivo rispetto al costo diretto dei fattori della produzione. Il che fa ritenere che l'ipotesi fatta nel "Rapporto" di traslazione dell'imposta pagata dalle imprese in avanti sugli acquirenti sia ragionevole, almeno in via generale, ancorché nel caso dell'IRAP

non siano previsti speciali accorgimenti (quali l'esposizione in fattura e l'obbligo di

rivalsa) che sono invece previsti per l'IVA ed anche se - come è stato ricordato - è diffi-cile dire in quale proporzione la traslazione dell'imposta si verifichi, o, meglio, tenendo presente che tale proporzione può variare da bene a bene e da settore a settore. Non si

può neppure escludere, per altro, che, ad esempio rispetto a lavoratori appartenenti a

categorie contrattualmente meno tutelate, si possa verificare una traslazione all'indietro dell'IRAP sul fattore della produzione lavoro.

Sulla questione dell'incidenza dell'IRAP sono quindi d'accordo che, in linea di

massima, si possa ipotizzare la traslazione dell'imposta verso i consumatori finali, ma non mi sentirei di considerare questo come un risultato di generalità assoluta.

Veniamo quindi ad un argomento assai suggestivo contenuto nel "Rapporto":

"L'incidenza dell'Irap e la Calabria", come è intitolato il paragrafo 3 del capitolo 6.

La questione, a mio avviso, va affrontata distinguendo due aspetti:

1) analisi dell'incidenza dell'IRAP sotto il profilo territoriale;

2) le conseguenze per ciascuna regione in termini di competitività dei suoi prodotti.

Bruno Bises

Riguardo al primo aspetto si dice che l'IRAP, a seguito del citato presumibile pro-

cesso di traslazione, fa aumentare il prezzo delle merci acquistate dai consumatori -

anche se, come si è detto, non ne è a priori definibile l'entità. E si dice ancora (a pag. 83): "Ciò significa che il tributo deciso in Lombardia o in Veneto, e applicato su produ-zioni avvenute nelle due regioni, viene, in ultima analisi, scaricato sui consumatori

della Calabria".

Quest'affermazione è certamente vera, ma, a mio avviso, va qualificata.

Perché? Perché questo è un argomento che, ovviamente, vale per la Calabria, ma

vale anche per qualunque altra regione. E quindi gioca anche in direzione opposta.

L'IRAP sui beni prodotti in Calabria, applicata con l'aliquota decisa dalle autorità

di quella Regione, e incassata da quella Regione, grava sui consumatori di tali beni,

anche se essi si trovano in altre regioni. Questi ultimi, quindi, contribuiscono a finanzia-

re la spesa della Regione Calabria, e questa spesa, evidentemente, beneficia i cittadini di

Quello che allora può essere interessante è calcolare il beneficio netto

dell'applicazione dell'imposta per ciascuna regione. Questo dipende, ovviamente, dall'interscambio commerciale fra le regioni e dalle aliquote dell'IRAP nelle diverse regioni. Queste aliquote sono state riportate nel "Rapporto" (si veda la Tabella 4 a pag.

67). Si vede che nel triennio 2009-2011, l'aliquota ordinaria dell'IRAP della Regione

Calabria è stata la più alta tra quelle applicate dalle Regioni (insieme, comunque ad altre

E' evidente che se il differenziale di aliquota è positivo, come nel caso della Cala-

bria rispetto a tutte le regioni del Centro-Nord (ad eccezione del Lazio) ed anche a mol-

te regioni del Mezzogiorno, il beneficio in termini di IRAP pagata dai consumatori di

altre regioni sui beni prodotti in Calabria per ogni unità di valore esportata, è maggiore

del costo, in termini di IRAP pagata dai consumatori della Calabria sui beni prodotti in

altre regioni, per ogni unità di valore importata.

Se, d'altro canto, si tiene conto anche delle deduzioni per l'occupazione e per le

imprese di piccolissime dimensioni previste dalla normativa IRAP - di cui la relatrice

che ha parlato prima di me ha già fatto menzione - che riducono la base imponibile ef-

fettiva, il carico fiscale effettivo IRAP contenuto in ciascun euro di import-export inter-

regionale sarà minore di quello calcolabile sulla base delle aliquote formali.

Quaderno SVIMEZ n. 42

Nel "Rapporto" si citano anche i dati relativi al rapporto tra imposta netta e base

imponibile effettiva (si veda la Tabella 2 a pag. 61). Se si tiene conto che la base impo-

nibile effettiva è già al netto di quelle deduzioni e che i dati riportati nel "Rapporto" ci

indicano che proprio in Calabria l'applicazione di tali deduzioni è particolarmente diffu-

sa, e che il rapporto tra imposta netta e base imponibile effettiva è sempre inferiore in

Calabria rispetto alle regioni del Centro-Nord (ma anche alla media di quelle del Mez-

zogiorno), si può immaginare che quel rapporto sia ancora più basso se riferito alla base

imponibile teorica (cioè al lordo delle deduzioni).

In conclusione - su questo punto - il carico fiscale IRAP gravante sui beni prodotti

in Calabria è probabilmente più basso di quello sui beni prodotti in altre regioni (specie

se del Centro-Nord) - malgrado le aliquote più alte. Di conseguenza, il gravame dell'IRAP sui consumatori residenti in Calabria è relativamente più elevato per i beni prodotti in altre regioni che per quelli locali, a fronte di un più basso gettito incassato

dalla Regione sui beni venduti dentro e fuori regione.

Quello che secondo me va anche considerato è che questo elemento ha una valenza

diametralmente opposta in riferimento alla competitività dei beni prodotti in Calabria.

E così passiamo al secondo aspetto di cui volevo parlare.

Viene infatti anche affermato nel "Rapporto" (a pag. 84) che l'IRAP penalizza "il

sistema produttivo di una regione non sviluppata, gravando su investimenti ed esporta-

zioni". Il riferimento evidente è al problema della competitività dei beni prodotti nella

regione rispetto a quelli realizzati altrove.

Anche qui, però, distinguerei fra competitività dei beni prodotti in Calabria - come

in qualunque altra regione - rispetto ai beni prodotti nelle altre regioni italiane, e compe-

titività internazionale.

Nel caso di esportazione dei beni prodotti in Calabria verso altre regioni il carico fi-

scale incorporato nel prezzo dei beni viene certamente a gravare - come si è detto - sugli

acquirenti di altre regioni, ma se tale carico (per l'effetto congiunto di deduzioni e ali-

quota) non fosse maggiore di quello dei beni prodotti nella regione di importazione, le

merci prodotte in Calabria non si troverebbero in una situazione concorrenziale svan-

taggiata (e comunque l'eventuale svantaggio sarebbe limitato al carico fiscale differen-

Bruno Bises

Dai dati che sono stati ricordati in precedenza emerge proprio che il carico IRAP

sui prodotti calabresi è inferiore a quello gravante sui prodotti della gran parte delle

Analoga situazione si verificherebbe nel caso di esportazione dei prodotti calabresi

verso paesi esteri rispetto ai prodotti italiani di altre regioni.

Diversa è, invece, la situazione dei prodotti calabresi in concorrenza, sui mercati in-

ternazionali, con i prodotti di altri paesi. Qui però la differenza non è tra Calabria e resto

del mondo, ma riguarda tutte le regioni italiane e quindi tutti i prodotti italiani. I consu-

matori esteri si trovano a partecipare al finanziamento della spesa regionale attraverso l'acquisto di quei prodotti, ma la posizione concorrenziale di tali prodotti è di evidente svantaggio rispetto ai beni prodotti nei Paesi in cui non esistono imposte paragonabili all'IRAP. Ma questo - ripetiamo - riguarda tutti i prodotti italiani e non solo quelli ori-ginati in Calabria - con le eventuali differenze regionali (presumibilmente limitate) che

dipendono dai differenziali di carico IRAP effettivo.

Veniamo infine alla proposta SVIMEZ contenuta nelle ultime pagine del "Rappor-

to": una riduzione dell'IRAP al posto di una riduzione dell'IRPEF. In particolare l'eliminazione dell'IRAP per le imprese manifatturiere.

Per valutare la proposta è necessario individuare chiaramente gli obiettivi che si in-

tendono perseguire.

La riduzione dell'IRPEF ha l'obiettivo di aumentare il reddito disponibile delle fa-

miglie così da determinare un incremento nella domanda di beni di consumo. La ridu-

zione, inoltre, può essere calibrata in favore dei contribuenti a basso reddito e quanto

più questo avviene tanto maggiori possono essere gli effetti sulla domanda.

Quali sono gli obiettivi della proposta?

Direi che questi emergono dal "Rapporto". Si è già detto del riferimento alla com-

petitività delle esportazioni della Calabria. Si può aggiungere che nel "Rapporto" si

dice anche (a pag. 87) che "con l'abolizione dell'IRAP sulle imprese manifatturiere … si ridurrebbe … la forbice tra il costo del lavoro e l'effettiva retribuzione corrisposta al lavoratore".

Possiamo, quindi, dire che incremento della competitività e riduzione del cuneo fi-

scale sul lavoro appaiono come gli obiettivi della proposta.

L'esclusione dall'IRAP delle imprese manifatturiere comporterebbe però non solo

la detassazione del lavoro ma anche, data la definizione di base imponibile di cui si è

Quaderno SVIMEZ n. 42

detto all'inizio, anche di profitti e interessi in quel settore. Non c'è dubbio che da questa esclusione, nei limiti delle ipotesi di traslazione dell'IRAP prima evidenziate, derive-

rebbe un miglioramento della competitività dei prodotti italiani sui mercati internazio-

nali. Il costo sarebbe una consistente perdita di gettito.

Mi domando se non sarebbe più opportuno, dati gli obiettivi che sono stati enucleati

(e il minor costo in termini di gettito), limitare l'intervento al costo del lavoro.

Una prima ipotesi è quella di rafforzare gli interventi selettivi già esistenti con

l'innalzamento delle deduzioni per le categorie dei lavoratori dipendenti già coinvolte,

fino ad arrivare, eventualmente, a una totale esclusione dalla base imponibile IRAP del

costo del lavoro per quelle categorie di lavoratori.

Una seconda ipotesi è la generalizzazione degli interventi con l'estensione delle de-

duzioni a tutti i lavoratori. Ovviamente il problema è definirne la misura.

Un'ulteriore possibilità è quella di estendere il sistema delle deduzioni ad altre ca-

tegorie di lavoratori. Si parla spesso - giustamente, per altro - di lavoratori relativamente

giovani, ma ci sono altre categorie di lavoratori che si trovano in difficoltà sul mercato

del lavoro. Si potrebbero considerare i lavoratori al di sopra di una certa età -ad esem-

pio, cinquanta-cinquantacinque anni - almeno in alcuni comparti, così da rendere più

appetibile per le imprese l'assunzione o il mantenimento in servizio di lavoratori con

maggiori difficoltà a trovare altri impieghi. Oppure lavoratori con contratti a tempo

determinato, così da accrescere l'interesse delle imprese a non privarsi di lavoratori che

abbiano acquisite specifiche competenze.

Un'altra ipotesi è rappresentata dalla fiscalizzazione degli oneri sociali, con

l'esclusione parziale o integrale dalla base imponibile IRAP della parte di costo del lavoro corrispondente ai contributi sociali.

Di queste ipotesi andrebbero, ovviamente, studiate attentamente costi ed efficacia.

Da notare, però, che mentre la riduzione dell'IRPEF, di cui si è prima detto, si qua-

lifica come un intervento sul lato della domanda, la riduzione dell'IRAP nella forma

proposta nel "Rapporto" o in altre forme, quali quelle qui prospettate, costituisce - nell'ipotesi di traslazione dell'imposta sui consumatori - uno strumento per accrescere la competitività dei prodotti ed eventualmente, più specificamente, un incentivo all'occupazione (in quanto ridurrebbe il costo del lavoro), e pertanto rappresenta un

Bruno Bises

intervento sul lato dell'offerta (salvo nei casi, a cui si è accennato all'inizio, di lavorato-ri la cui retribuzione risultasse intaccata dall'IRAP).

Va quindi tenuto presente che se le imprese non prevedono incrementi nella do-

manda e non hanno convenienza a incrementare la produzione e quindi l'occupazione,

questo tipo di interventi sull'IRAP, almeno per quanto riguarda il mercato interno, po-

trebbero risultare di limitata efficacia.

Gli interventi relativi all'IRAP non si possono quindi - a mio giudizio - considerare

sostitutivi di quelli sull'IRPEF (a meno che non si ipotizzi per l'IRAP una generalizzata traslazione all'indietro sulle remunerazioni dei fattori produttivi, o comunque ad ecce-zione dei casi in cui ciò si verifichi).

In conclusione, se, com'è probabile, per la scarsità dei mezzi finanziari disponibili,

non fosse ragionevole agire su entrambi i lati del mercato, sarebbe opportuno stabilire

quale effetto - quello sulla domanda o quello sull'offerta - sia da considerare come prio-

Concordo ampiamente sui punti che il Prof. Bises ha affrontato. La questione cen-

trale è quella della traslazione dell'IRAP (come dell'IVA): su di essa non vi è, e non vi

può essere, una risposta univoca. Vorrei tuttavia porre, a Bises ed a noi tutti, un pro-

blema: che cosa pensiamo, in realtà, che si trasli? In via generale, salva l'ipotesi assai

limitata dei prodotti di nicchia, le singole imprese sono, in Italia, piuttosto "price ta-

ker" che "price maker". Ciò significa che viene traslato, anche con riferimento a singo-

li segmenti della filiera, in misura più o meno piena, il carico medio che le imprese del

sistema Italia subiscono. Questa osservazione - che potrebbe essere, in altra occasione,

adeguatamente sviluppata - potrebbe produrre effetti non trascurabili su talune delle

conclusioni di Bises, a cominciare, ad esempio, dagli effetti delle agevolazioni tributa-

rie, o degli aggravi di imposte. Vale in via generale un punto: se si esclude, per ciascu-

na impresa, l'ipotesi di traslazione all'indietro per le ragioni cui anche Bises fa riferi-

mento, ogni aggravio di imposta, che peraltro ha effetto anche nell'ipotesi che

l'impresa vada in perdita, produce una riduzione del risultato netto da essa conseguito,

fino a condurre alla sua "morte" (F.P.).

Intervento

di Enrico Buglione

In primo luogo intendo ringraziare vivamente per l'invito a partecipare a questo in-

teressante Convegno.

Nel mio breve intervento mi limiterò a richiamare alcuni aspetti - esaminati nel

"Rapporto sulle entrate tributarie della Regione Calabria" che oggi siamo chiamati a commentare - sui quali, a mio avviso, un minimo di approfondimento potrebbe risultare

opportuno. In particolare, tali aspetti riguardano:

l'efficienza della Regione nella gestione delle entrate tributarie; il grado di dipendenza della Regione dai trasferimenti dello Stato; la congruità delle risorse rispetto al fabbisogno di spesa; gli effetti negativi connessi alla maggiorazione dell'IRAP introdotta in Calabria.

Efficienza della Regione nella gestione delle entrate tributarie.

a) Nel "Rapporto" si sottolinea l'elevata capacità della Regione per quanto riguar-

da la riscossione delle entrate tributarie accertate. In realtà, tuttavia, ad essere efficiente

è lo Stato. L'indicatore in questione è infatti calcolato sull'insieme delle entrate tributa-

rie, comprese addizionale IRPEF, IRAP, e compartecipazione IVA. Ma queste imposte,

oltre ad assicurare la maggior parte del gettito, sono gestite dall'amministrazione centra-

le. Questo, nel documento, non viene detto subito (ma l'appunto successivamente invia-

to dal Prof. Pica lo mette bene in evidenza) mentre si sottolinea che la scarsa capacità di

riscossione dei trasferimenti dipende dall'inefficienza dello Stato che non versa quanto

b) La capacità di riscossione delle entrate tributarie andrebbe quindi misurata in

modo specifico anche per i pochi tributi gestiti direttamente dalle Regioni, almeno per

quanto riguarda la scelta del soggetto esattore (bollo auto, tassa rifiuti, tassa universita-

ria ecc.). Per il bollo auto, il più importante dei tributi regionali minori, ho fatto un espe-

rimento con i dati dell'Osservatorio Finanziario Regionale dell'ISSIRFA, calcolando

Associato all'ISSIRFA "Massimo Severo Giannini" del CNR.

Quaderno SVIMEZ n. 42

l'incidenza dei residui iniziali sulle previsioni di competenza per il 2010 e per il 2011.

Risulta che la Calabria, Regione non convenzionata con l'Aci per la riscossione, presen-

ta in entrambi gli esercizi un ammontare di residui superiore al 45% delle previsioni, il

dato più elevato - e di gran lunga - tra tutte le Regioni a statuto ordinario.

c) Sarebbe anche interessante verificare, a proposito dell'efficienza nella gestione

delle entrate, cosa fa la Regione per stanare gli evasori. Ciò in primo luogo sul versante

dei tributi propri, ovviamente a partire dall'IRAP, imposta per la quale lo stesso rappor-

to cita dati preoccupanti sull'entità dell'evasione. E, in secondo luogo, sul versante dei

tributi statali di interesse delle Regioni, come l'IRPEF e l'IVA, visti anche gli incentivi

introdotti dallo Stato per promuovere la collaborazione di queste amministrazioni. La

Corte dei conti, nella Relazione sulla gestione finanziaria delle Regioni 2011-2012,

afferma che le Regioni meridionali, Calabria compresa, non risultano particolarmente

attive su questo versante (cfr. pp. 234-235).

Dipendenza della Regione dai trasferimenti dello Stato.

a) I dati riportati nella prima parte del "Rapporto" concernenti il calcolo del peso

delle entrate tributarie e dei trasferimenti nel bilancio della Regione, sono in un certo

senso fuorvianti. Tra le entrate tributarie, infatti,si considerano non solo i tributi propri

devoluti e le compartecipazioni a tributi erariali effettivamente ripartite in base al crite-

rio geografico, come è giusto, ma anche la compartecipazione al gettito IVA che, nelle

Regioni meridionali (ma non solo), comprende sia la parte spettante in base alla quota

regionale dei consumi delle famiglie (proxy del criterio geografico), sia quella distribui-

ta con criteri perequativi (in Calabria, quest'ultima è pari al circa il 40% del totale per-

cepito). Dire che le entrate correnti della Calabria sono costituite per il 90% da entrate

tributarie (vedi p. 39), potrebbe quindi fornire un'immagine riduttiva dell'entità della

perequazione a favore delle Regioni del Mezzogiorno sostenuta - giustamente - dal Pae-

se e, in particolare, dalle Regioni a maggiore capacità fiscale.

b) Per quanto riguarda l'autonomia tributaria, andrebbe scorporato il gettito

dell'IRAP pubblica, in Calabria molto rilevante e perfettamente equivalente ad una

compartecipazione, come si mette ben in evidenza nel capitolo dedicato a questa impo-

Enrico Buglione

c) Sarebbe utile calcolare un indicatore di autosufficienza finanziaria delle Regioni

(e quindi anche della Calabria) rapportando il gettito delle entrate effettivamente prodot-

to nel territorio al totale delle spese correnti.

3) Congruità delle risorse rispetto al fabbisogno di spesa.

a) Spese extra sanità. Nella ricerca si sottolinea che per queste spese, tra le quali

rientra l'amministrazione generale, le risorse a disposizione della Regione sono molto

scarse. Tuttavia, si dice poco o nulla su cosa ha fatto la Regione per contenerle e miglio-

rarne l'efficienza. Ad esempio, per quanto riguarda l'amministrazione generale, in base

ai dati della Relazione della Corte dei conti già citata, la Calabria, salvo ulteriori appro-

fondimenti, non risulta essere una Regione particolarmente virtuosa. Per brevità, ne

citerò solo due:

- il numero di dipendenti per 1000 abitanti in età lavorativa, nel 2011, in Calabria è

pari ad 1,92, il valore più elevato tra le RSO, se si escludono le Regioni di piccola di-

mensione (p. 323);

- il numero di dipendenti (dirigenti e non) tra il 2009 e il 2011 in Calabria è diminu-

ito dell'1,26%, nelle Regioni del Sud dell'8,74% e, nell'insieme delle Regioni ordinarie,

del 5,16% (p. 319).

b) Fabbisogno sanitario nazionale. Onestamente penso che determinare il fabbiso-

gno necessario a garantire i LEA partendo dai costi standard e non, come avviene ora,

da quanto in sede nazionale si decide che si possa spendere per la sanità, sarebbe estre-

mamente giusto ma, nella situazione attuale, anche molto difficile. Sarebbe invece do-

veroso spiegare ai cittadini gli effetti delle scelte effettuate, ad esempio adeguando si-

stematicamente la lista dei LEA che il sistema, con le risorse stanziate, è oggettivamente

in grado di garantire. Se è vero questo, è vero anche che la trasformazione del Senato in

Camera delle Autonomie è un passo essenziale da compiere nel più breve tempo possi-

c) Fabbisogno sanitario della Calabria. A mio avviso è difficile sostenere che sia

sottostimato, finché i conti sanitari della Regione non saranno definitivamente messi a

posto e resi trasparenti. Anche su questo aspetto la Relazione della Corte dei conti forni-

sce interessanti informazioni. Dai conti della Regione, al IV trimestre 2012, il disavanzo

risultava pari a 69 milioni. Dopo le verifiche del tavolo tecnico, tuttavia, tale disavanzo

è salito a 314 milioni, che, tenendo conto dell'extra gettito derivante dalle maggiorazio-

Quaderno SVIMEZ n. 42

ni dell'addizionale IRPEF e dell'IRAP, alla fine si riduce a soli, si fa per dire, 200 mi-

Questione IRAP.

a) In generale, a me sembra perfettamente coerente con il principio dell'accountability

che, se in una Regione il servizio sanitario è mal gestito, gli extra costi debbano essere sop-

portati dalla collettività locale e che, quindi, essa sia chiamata a pagare imposte e ticket più

b) Lamentarsi del fatto che la maggiorazione dell'IRAP penalizza il sistema produt-

tivo locale, è sicuramente giusto, ma resta il fatto che, probabilmente, tale maggiorazio-

ne non sarebbe stata così necessaria se la Regione si fosse impegnata a ridurre il tasso di

evasione per questa imposta.

c) Assorbire l'IRAP nell'IVA forse sarebbe opportuno per favorire la ripresa eco-

nomica. Tuttavia, non essendo possibile introdurre una manovrabilità delle aliquote

IVA a livello locale, come si mette in evidenza anche nel "Rapporto" ciò si tradurrebbe

in una menomazione significativa dell'autonomia tributaria della Regione. Il più impor-

tante dei tributi propri delle Regioni verrebbe infatti sostituito da una maggiorazione

delle compartecipazioni, una fonte di finanziamento da molti considerata equivalente ai

Un'osservazione conclusiva.

In relazione a quanto appena affermato c'è però da chiedersi se serva veramente in-

crementare o, almeno, mantenere l'autonomia tributaria.

Certo in questo modo si promuove l'accountability, ma tale risultato può essere ot-

tenuto solo se si realizza anche una situazione di massima trasparenza: su cosa e come si

incassa, su per cosa e come si spende. Anche qui la situazione resta a mio avviso dram-

matica, non solo in Calabria. Sotto questo profilo,inoltre, è a mio avviso un fatto negati-

vo l'abolizione, in forza della sentenza 219/2013 della Corte costituzionale, dell'obbligo

a carico dei Governatori di predisporre la Relazione di fine mandato, introdotto con il

d.lgs. n. 149/2011. Naturalmente la Relazione potrebbe egualmente essere fatta su base

volontaristica, ma, soprattutto nel caso di Governatori non virtuosi, è possibile immagi-

nare che ciò avvenga?

Enrico Buglione

Gli stimoli e, forse, le provocazioni che l'intervento di Enrico Buglione contiene

sono così numerosi ed interessanti che varrebbe la pena di scrivere un altro "Rapporto"

per dare ad essi un riscontro effettivamente utile. Tra l'altro, l'intervento è così ben

ordinato che basta che io ne segua la traccia, in questo commento, per sottolineare

qualche punto di possibile approfondimento, in questo prossimo "Rapporto".

Primo punto. A me sembra che la questione di sostanza concerna l'applicazione

dell'art. 118 della Costituzione, primo comma, ai tributi: l'"amministrazione", la ge-

stione dei cespiti tributari, andrà attribuita alle Regioni, o allo Stato, sulla base dei

criteri della differenziazione e dell'adeguatezza. Occorre dire nel modo più chiaro che

l'attribuzione del gettito, il potere di determinare la misura del tributo, la gestione di

esso possono essere tre questioni tra loro diverse. Per ciascuna di esse valgono i criteri cui ho fatto riferimento, fatto in ogni caso salvo il potere dello Stato, come "assicurato-re di ultima istanza", di svolgere il compito suo proprio, che è quello della sussidiarie-tà.

Secondo punto. La questione è l'IVA. L'IVA è pagata in uguale misura (cioè con la

medesima aliquota) da tutti i cittadini italiani. Fra l'altro, l'onere che l'IVA comporta

per i Calabresi, o per i Lombardi, è mal rappresentato dal gettito del tributo sul territo-

rio, data l'ipotesi di traslazione in avanti, che mi sembra quella più appropriata. Lo

Stato in realtà, finanzia con l'IVA, per la parte qui pertinente, una funzione sua pro-

pria: quella dell'assistenza sanitaria, nella misura in cui essa deve essere resa disponi-

bile (livello essenziale delle prestazioni) a tutti i cittadini d'Italia in quanto così pre-

scrive la nostra Carta Costituzionale. Questa funzione è affidata (per ragioni di ade-

guatezza?) alle Regioni, cui sono attribuite risorse sufficienti a garantire il finanzia-

mento integrale del fabbisogno (oppure no?). Penso che in tutto ciò la perequazione tra

i territori non c'entri, ma valga, invece, il principio dell'uguaglianza tra i cittadini e

quello della solidarietà tra le persone (tutti i "ricchi", cioè tutti gli abbienti, dovunque